Objem poskytnutých hypoték se v únoru proti předchozímu měsíci zvýšil o pětinu, meziroční propad je však i nadále výrazný. Úroková sazba činila 5,9 procenta. Vyplývá to z dat Hypomonitoru České bankovní asociace (ČBA), který zachycuje data všech tuzemských bank a stavebních spořitelen poskytujících hypoteční úvěry.

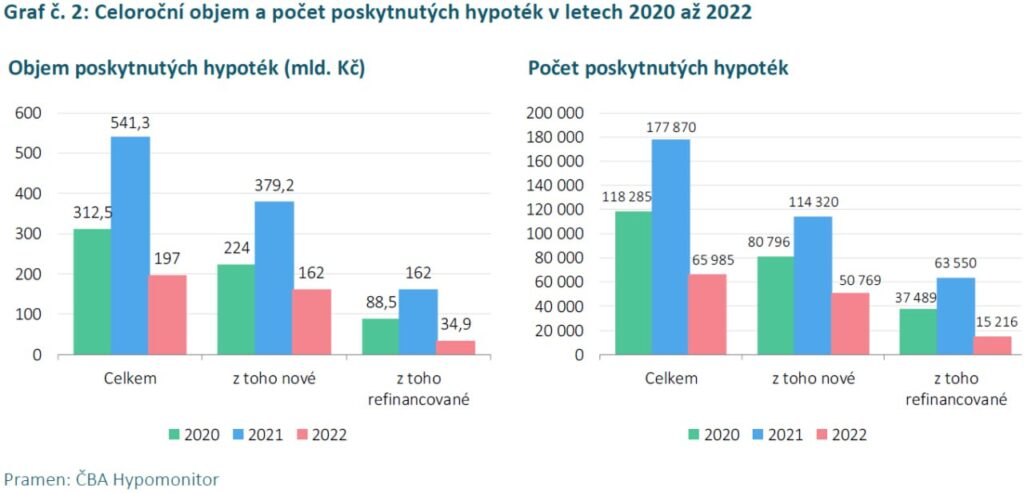

Banky a stavební spořitelny poskytly v únoru letošního roku hypoteční úvěry v objemu 7,9 miliardy korun. Meziměsíčně tak objem poskytnutých hypoték vzrostl o 20 %. Z pohledu aktivity předešlých let jde však jen o symbolické zlepšení, celkově zůstává objem poskytnutých hypoték mezi nejnižšími za posledních 10 let. Vzhledem k působení nižší srovnávací základny se v únoru také zmírnil meziroční propad, a to z lednových 80 na 69 %.

Zatímco v lednu bylo poskytnuto 1900 nových hypoték, v únoru to již bylo na hranici 2,3 tis. Počet hypoték tak nepatrně převýšil prosincovou hodnotu a byl nejvyšší od srpna minulého roku. Nadále se ale jedná o velmi nízký počet ve srovnání s tím, že průměrný měsíční počet nových hypoték v první polovině minulého roku se pohyboval kolem šesti tisíc a předloni pak dosahoval 9,5 tisíce.

»Zatím je předčasné předpovídat vývoj hypotéčního trhu v letošním roce či nějaké výrazné trendy. Skutečností je, že v únoru zaznamenala Česká spořitelna meziměsíční nárůst objemu hypoték o 19 %. K dalšímu růstu objemů by mohl pomoc příznivý vývoj úrokových sazeb. Ty by podle našich očekávání měly v letošním roce stagnovat nebo dokonce mírně klesat,« uvedl expert hypotečních úvěrů České spořitelny Marian Holub.

»I přes pokračující útlum na hypotečním trhu sledujeme sílící zájem domácností o úvěry ze stavebního spoření, a to právě v souvislosti s energetickou krizí. Češi začínají úvěry ze stavebního spoření využívat nejen na běžné opravy, ale také na financování energeticky úsporného bydlení – každá třetí žádost o úvěr ze stavebního spoření je dnes určena právě na rekonstrukci s cílem snížit energetickou náročnost bydlení a uspořit na energiích,« informoval Martin Vašek, generální ředitel ČSOB stavební spořitelny.

Úročení kleslo jen mírně

Úroková sazba u skutečně nově poskytnutých hypotečních úvěrů v únoru druhý měsíc v řadě mírně poklesla, a to z 5,93 na 5,9 %. Její hodnota je tak nepatrně nad hodnotou z října minulého roku, stále se však nachází na nejvyšších úrovních za posledních dvacet let, ačkoli v letech 2008 a 2009 se pohybovala také na obdobně vysokých hodnotách. Realizované úrokové sazby na rozdíl od cen nabídkových reflektují skutečnou reálnou úrokovou sazbu u podepsaných hypotečních smluv. Nabídkové sazby se nejčastěji pohybují v relativně širokém rozpětí mezi šesti až sedmi procenty, jejich průměr však v posledním půlroce vesměs stagnuje mírně nad hranicí šesti procent.

»Tržní úrokové sazby jsou v souvislosti s nejistotami ve světové a domácí ekonomice v posledním období velmi rozkolísané a poměrně často mění svůj směr. V letošním roce jsou v průměru jen nepatrně nižší, než byly v posledních měsících minulého roku, což odpovídá i mírnému poklesu hypotečních sazeb. Obecně pak platí, že finanční trhy v současnosti předpokládají, že úrokové sazby budou klesat jen velmi pozvolna, což naznačuje, že i případný pokles hypotečních sazeb bude v následujícím období jen velmi mírný,« uvedl Jakub Seidler, hlavní ekonom České bankovní asociace.

Hypoteční sazby reagují s mírným zpožděním především na vývoj tržních úrokových sazeb delších splatností. Promítá se do nich řada faktorů – nejen očekáváný vývoj základních sazeb ČNB, ale i výhled na inflaci, ekonomický vývoj či dynamika obdobných úrokových sazeb v zahraničí.

Průměrná výše hypotéky v únoru sice nepatrně vzrostla, stále však zůstává pod hranici 2,9 mil. Kč. S přísnějšími pravidly ze strany ČNB a vysokými úrokovými sazbami zvyšujícími měsíční splátky totiž musely některé domácnosti zamýšlenou výši hypotéky snížit. Nejvyšší průměrná hypotéka byla dosažena v listopadu 2021 a činila 3,46 mil. Kč, od té doby začala postupně klesat.

Data pro ČBA Hypomonitor poskytují Air Bank, Banka Creditas, Česká spořitelna, ČSOB, ČSOB Stavební spořitelna, Fio banka, Hypoteční banka, Komerční banka, mBank, Modrá pyramida, MONETA Money Bank, MONETA Stavební spořitelna, Oberbank, Raiffeisen stavební spořitelna, Raiffeisenbank, Stavební spořitelna České spořitelny, UniCredit Bank.

(ici)