V poslední době dochází k určitému ústupu postavení dolaru z pozice hlavního prostředku mezinárodní směny a hlavní rezervní měny, tudíž hlavního úložiště vysoce likvidních aktiv, kdy tato měna svoji přes tři čtvrtě století trvající pozici zvolna vyklízí ve prospěch jiných měn včetně čínského jüanu.

Během posledního roku v tomto ohledu došlo k řadě událostí, které se zájmem sledovali i ti, které světové finančnictví tak moc nezajímá, jako uzavření řady dohod o vyrovnávání plateb v jüanech se zeměmi mimo těsné sousedství Číny, jako arabské země produkující ropu a plyn, nebo dokonce ještě před Macronovou návštěvou Francie a v poslední době zejména dohoda s Brazílií o vzájemném vyrovnávání v národních měnách. Navíc ředitelkou Nové rozvojové banky vytvořené skupinou BRICS k financování jejich rozvojových projektů byla jmenována bývalá prezidentka Brazílie Dilma Rousseffová, a ta slíbila, že 30 % jejich úvěrů bude v místních měnách.

V Západních médiích se tedy tento vzestup čínské měny často líčí jako forma čínské agrese proti »na pravidlech založenému světovému řádu«, ač třeba vzestup mezinárodního využívání eura, které též obsazuje podíly na světovém trhu vyklizené dolarem a jehož podíl je zatím větší než u jüanu, to agrese není, když v EU fungují např. finanční platební mechanismy pro vyrovnávání s Íránem pod americkými sankcemi, stejně jako Írán volně obchoduje v jüanech.

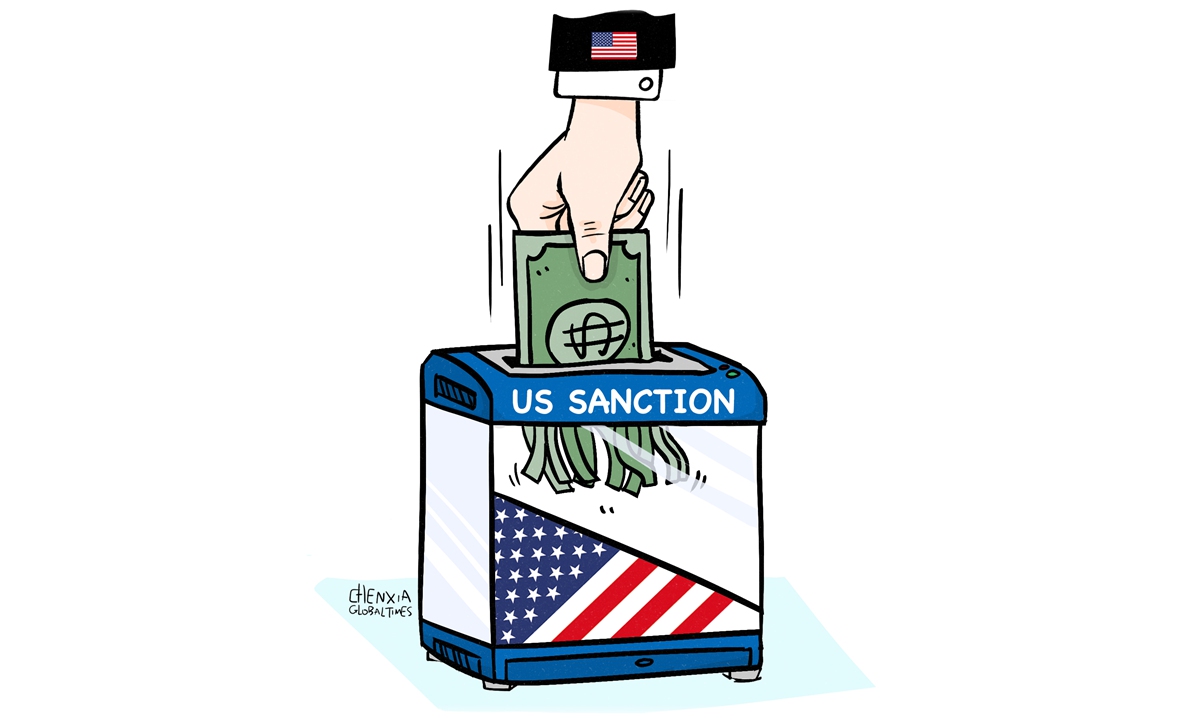

A důvod pro posuv od dolaru k jüanu, euru aj. spočívá především v poptávce uživatelů těchto měn a ta u jüanu aj. roste. V této souvislosti se často jako důvod k odklonu od dolaru uvádí zneužívání dolaru jako ekonomické zbraně k vynucování jednostranných amerických sankcí, takže země, které jsou pod sankcemi jako Írán, Rusko aj. a jejich obchodní partneři okamžitě lačně sahají po jüanu jako platebním prostředku. Propagandisté čínskou měnu tedy líčí jako prostředek směny mezinárodního černého trhu, ale ač mocenské zneužívání americké měny významně odklon od dolaru urychluje, základní příčiny jsou jinde.

Dobrá mezinárodní měna musí zajišťovat nízké transakční náklady finančních vyrovnání a svoji vysokou stabilitu, aby se přes ni na její příjemce nepřenášely problémy finančního systému emitenta. A všimneme-li si situace v tomto směru, nelze na dolar nepohlížet jinak než jako na prostředek zamořování světa americkými vnitřními problémy. USA ani v době po covidu, kdy se čekalo zotavení, nezvládly domácí inflaci zejména proto, že kolem Ukrajinské krize rozpoutaly ekonomický konflikt, jehož náklady sice přenesly zejména na Evropu, ale i tak jim jejich sankce vybuchují do tváře a ekonomické zotavení se jim nedaří, naopak jsou na pokraji recese a ceny jim vyhání drahé energie a komodity. Aby USA zmírnily inflaci, nasadily zvyšování úrokových sazeb, čímž zároveň došlo i ke zvýšení kurzu dolaru.

Ale cena za to je ohromná a přenesená na celý svět. Znamená to zdražení kapitálu, tudíž nedostatek investic všude, kam dolar dosáhne, takže vázne ekonomické oživení a v rozvojových zemích, kterým tím zdražily úvěry, propukají dluhové krize a to vše je vyvezeno do světa přes dolar. Dokonce to přetáhli natolik, že americké státní dluhopisy, které pro celý svět řadu generací fungovaly jako nejbezpečnější úložiště likvidního bohatství, najednou nikdo nechce, protože mají nízké výnosy v porovnání s úrokovým standardem, jaký zvyšováním sazeb nastolili, což je značný problém pro státní finance i pro centrální banku.

Mezitím v Číně za první kvartál rostl HDP tempem 4,5 procenta, kdy takový růst se čekal spíše v dalších kvartálech, neboť v zemi teprve probíhá rozběh oživení po pandemických restrikcích. A jak je to možné? Klíčovou roli v tom sehrála snadná dostupnost levných úvěrů, tedy vysoká dostupnost kapitálu odstíněná od dolarového prostředí s jeho drahým kapitálem. Zároveň se ani neobjevila vysoká inflace, protože ceny energií a komodit si Čína zajistila příznivé. Je to tedy stabilní měna přes níž se na uživatele nepřenáší rizika naší neklidné doby a dostupná za nízké úrokové sazby.

Nelze se tedy divit, že začíná být tak atraktivní, že ji třeba Rusko nebo Brazílie chtějí více než dolary. A nejen ve vzájemných obchodech s Čínou. Např. tento týden se objevila zpráva, že Bangladéš podepsal s Ruskem kontrakt na stavbu nové jaderné elektrárny a platit za ni bude v jüanech. No, neberte to, když kapitál v jüanech si z Číny půjčíte daleko dostupněji než kapitál v dolarech s přetaženými úrokovými sazbami. Kdo chce ekonomický rozvoj či zotavení, pro toho může být jüan lepší volbou než shánět předražený kapitál v dolarech.

A Čínský přeshraniční mezibankovní platební systém (CIPS) vyřídí všechny platby stejně efektivně jako SWIFT, když je zavedený po celém světě ve 109 zemích a regionech, a v poslední době se k němu spousta bank přidává.

Brazilská banka Banco BOCOM BBM se k němu přidala minulý měsíc s tvrzením, že to velice zlevní komerční transakce. A takové banky v poslední době rostou jak houby po dešti nejen v Rusku a v zemích kolem Číny, ale právě tak ve vzdálených zemích jako Brazílie či Francie.

A vybrat si pro mezinárodní platby měnu země, která je pro více než 120 zemí světa hlavním obchodním partnerem, zaštiťuje na rozdíl od dolaru uživatele od ekonomických potíží ve vzdálených regionech, jsou v ní levné úvěry a lze si za ni nakupovat zboží z dílny světa Číny pomocí hladce pracujícího systému finančních vyrovnání je proto velice atraktivní volbou i pro ty, na které nejsou žádné sankce a kteří nemají žádný zájem zapojovat se do mocenských her.

Po jüanizaci je prostě poptávka a de-dolarizace je důsledkem toho, že tato měna ve své funkci mezinárodního platidla v mnoha ohledech selhává. Nejen kvůli jejímu zneužívání k hegemonickým účelům americkou vládou, ale i jako garant nízkých transakčních nákladů, nízkých rizik a záštita proti problémům jiných.

A v době, kdy USA atraktivitu své měny snižují nezvládáním vlastních ekonomických problémů, ji ještě doráží zneužíváním jako ekonomické zbraně, kdy sama americká ministryně financí Janet Yellen přiznala, že uvalování sankcí »podvrací hegemonii dolaru«. Jestli je tedy někdo agresorem, jehož je dolar obětí, jak by nám někteří chtěli probíhající globální de-dolarizaci vyložit, tak to není žádný emitent jiné atraktivnější měny nebo platebního systému mimo platformu SWIFT, nýbrž především samotné USA, jejichž měna funguje jako roznašeč nákazy ekonomickými chorobami, kterými Spojené státy v poslední době trpí, a navíc jako prostředek nátlaku a dozoru Strýčka Sama. Obviňovat z de-dolarizace někoho jiného než samotné USA je, jako by Budweiser, který hloupou reklamou odpudil své konzumenty od svého piva, z toho obviňoval čínské pivovary.

Karel Pavlíček, zvláštní korespondent CMG